2022年から東証一部なくなるの?どうなっちゃうの?

来年の4月に市場再編が行われます。

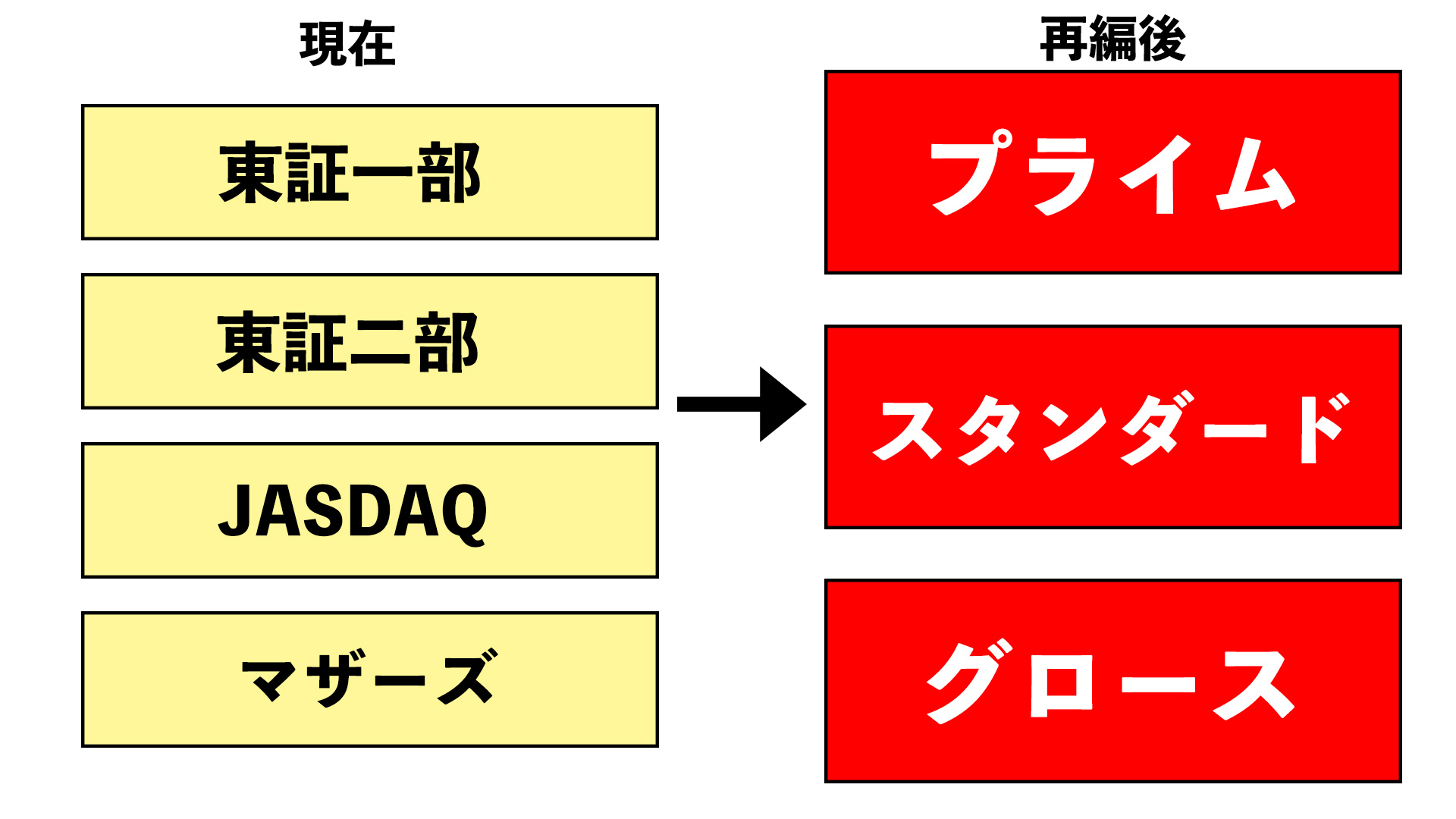

現在の東証一部、東証二部、マザーズ、JASDAQがなくなり

プライム、スタンダード、グロースこの3つに再編されます。

プライム、スタンダード、グロース(市場再編)

実際に企業がプライム市場存続に向けて動き出していて、株価にも影響が出てきています。

そのため、市場再編について解説した後に、どのような企業にどのような影響が出るのか解説していきます。

①市場再編の概要

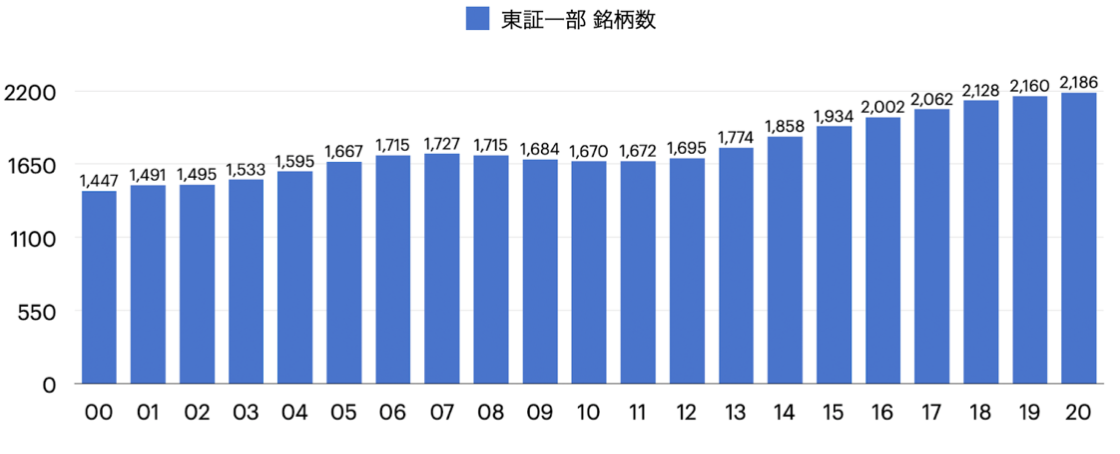

これまでは、東証一部への昇格条件などはかなり緩かったです。

『なぜこの企業が東証一部なんだろう…』と思ってしまう企業もありました。

年々、東証一部の銘柄数は右肩上がり。ある程度の企業になったら大半が「東証一部企業」に入れていました。

東証一部=TOPIX

TOPIXは日本を代表する指標なのに、こんなに基準が緩くていいのか…?

2021年6月30日に適用要件をチェックされ、適用じゃない会社については計画書の提出を求められます。

TOPIXが海外の投資家も資金を入れたくなるような厳選された企業の集合になる…!?

②新基準

プライム市場の上場基準

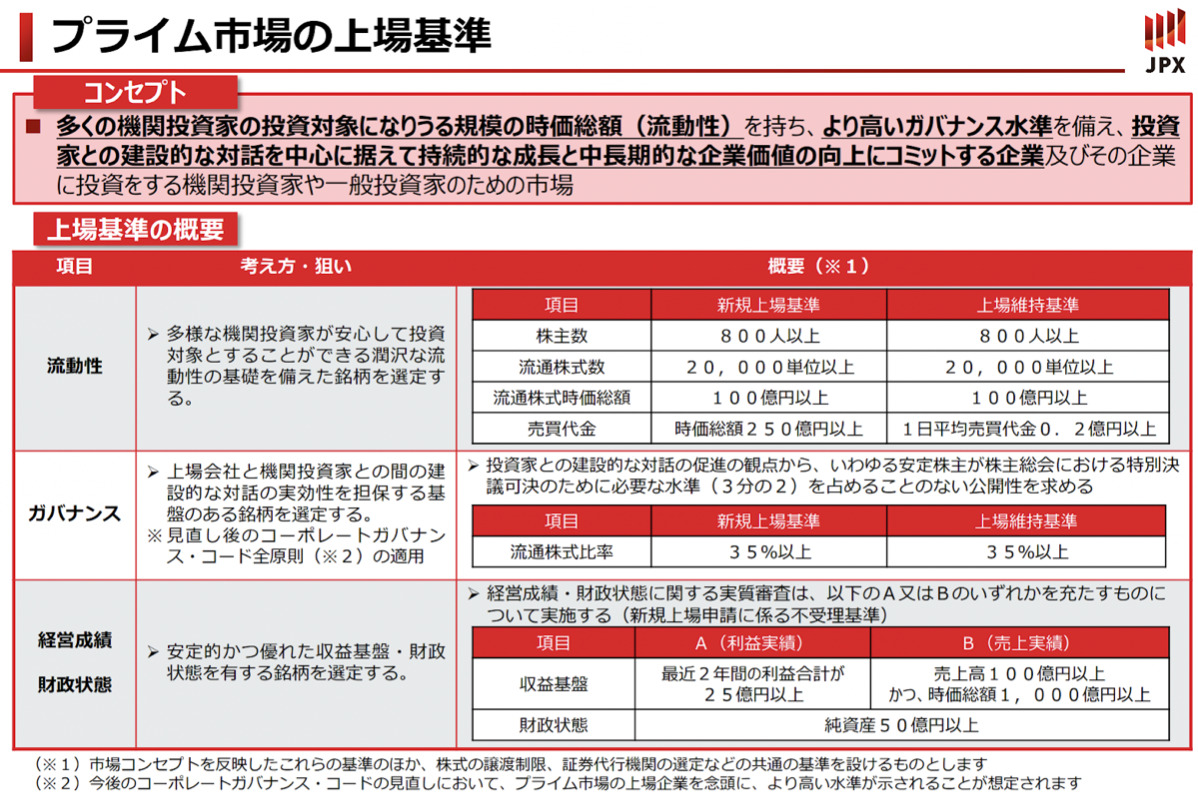

流動性、ガバナンス、経営成績財務状態に別れている。

流動性

株主数が800人以上となっていて、現状は2200人以上が変更や直接上場の基準なので、緩和されています。流通株式は2万単位以上ということ、1単位100株なので、割と容易です。これまでの基準とも変更はありません。特に重要なのが、3つめの流通株式時価総額。これが100億円以上というのは非常に厳しいと思います。

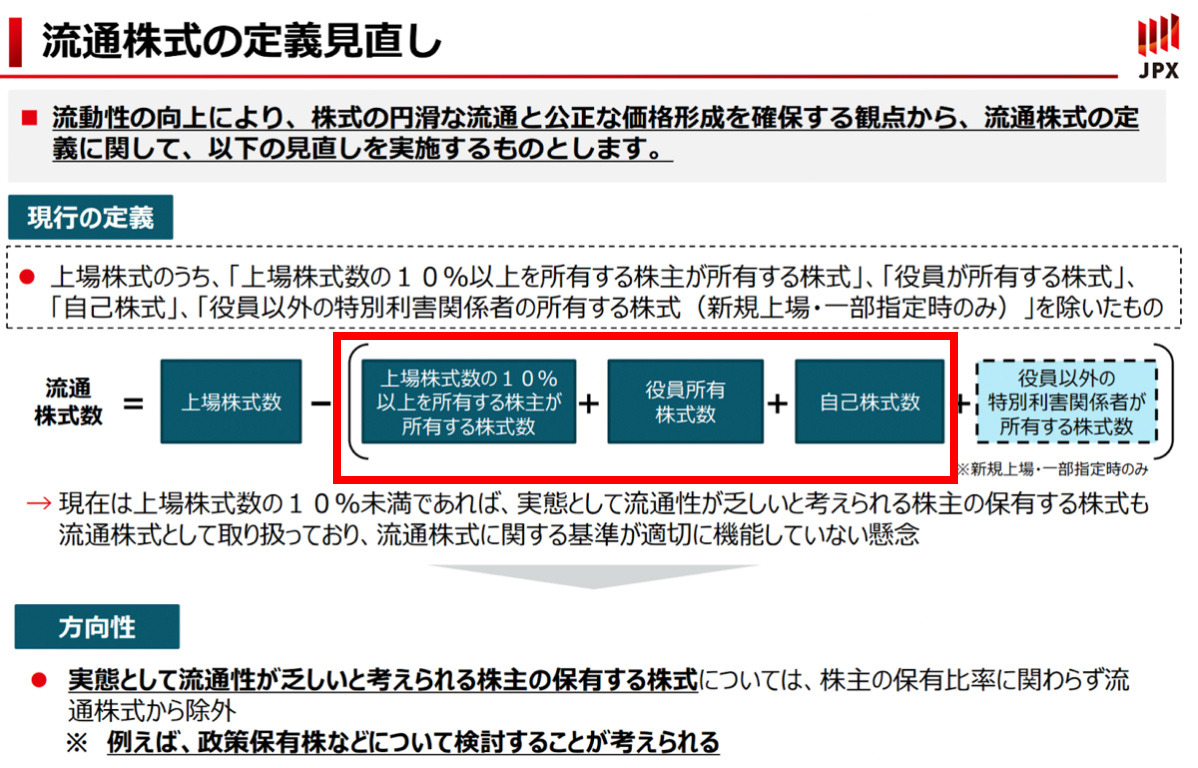

流通株式数の定義

☆流通株式時価総額「100億円以上」

元々の流通株式の定義では上記図の赤枠の3つを除いた物でした。

それに加えて「役員以外の特別利害関係者が書通する株式数」というものが除かれるようになります。つまり銀行、保険会社、その他の事業会社による純投資以外の持株については固定株になります

ここがかなり影響してくると考えられます。これまでは10%以下であれば、取引先の持ち合いなども流通株式数にされていましたが、それができなくなった感じです。

☆売買代金「時価総額250億円以上,上場維持基準売買代金0.2億円」

➡︎249億円以下の銘柄706件が該当。多くの企業が該当します。

ガバナンス

☆流通時価総額35%以上

➡︎これは結構厳しい。創業者が大株主でかなりの割合を保有している銘柄などは、結構引っかかる事が多い

経営成績・在有状況

☆「直近2年の経常利益合計が25億円以上」or「売上高100億円かつ時価総額1000億円以上」

➡︎どちらかを満たす必要があります。Saas系の銘柄とかは、結構厳しいかもしれない。12.5億円以下の銘柄は590銘柄あった。もちろん、大型株で赤字の銘柄などは心配いらない。

財政状態 純資産50億円以上

➡︎純資産50億以下の銘柄が182銘柄出てきました。そこまで引っかかる企業はありませんでした。

プライム市場に残るメリット、デメリット

やっぱり最上位の『プライム市場』の権威性に憧れる人は多いと思います。知名度が上がり取引先や銀行との交渉力、優秀な人材の確保…などメリットは多く考えられます。

元々、『東証一部』だった企業が、『スタンダード』や『グロース』になると、落ちたと見られてしまいます。そしてTOPIXからも外れてしまう事が投資家としては一番大きなデメリットかもしれません。TOPIXから外れてしまった時のパッシブ運用の大量の売りにも警戒が必要です。

『プライム市場』でなおかつ『TOPIX』に残りたいね!

③どのような影響が出るか

それでは実際どのような影響があるのでしょうか?

プライム市場の新基準によって、企業側がどのような動きをする可能性があるのか考えました。

株主数:優待の廃止

今まで2200人だったのが緩和され800人となるため、企業側はそこまで株主の数を気にする必要がなくなってきます。株主数を増やそうとするための、優待などは減っていくと思います。特にクオカードなどは、株主数を増やす以外ではそこまでやる意味を感じないので廃止されていきそうです。

流通時価総額100億円以上、流通比率35%以上の影響

これが多分一番影響が大きいと思います。

企業側が流通時価総額を増やそうとするとき、想定できることを上げていきます。

①持ち合いの解消

➡︎日本生命なども、銀行株を減らすと発表があったように、流通時価総額を多くするために持ち合いの解消が進んでいく可能性が高い。

②親会社が市場で売却orグループ会社の株を売却

➡︎これも持ち合いに近いが発生する可能性が高い。

③立会外分売(たちあいがいぶんばい)

➡︎これは、企業のオーナーなどが売ってくる可能性が高い。株主数や流通時価総額を上げるためにこういった動きもあるかもしれません。

④自社株の消却

➡︎消却を行うことで、発行済み株式数は減るが、固定株である自社株が減る

⑤株主優待の拡充・配当の増配

➡︎株主優待を新設すると株価は上がりやすい(時価総額が上がる)。増配も同じだが、企業のキャッシュが消えることにもなるので、反応は難しい。

⑥自社株買い

➡︎流通比率に余裕がある場合は、自社株買いを行うことも考えられる。自社株買いで株価が上がると流通時価総額がプラスになる。

流通時価総額を上げる方法は「固定株を売る」か「時価総額を上げる」ことだね!

まとめ

プライム市場に残れる➡︎「最上位市場に入れた企業」銀行、取引先、人材確保のメリット

今回は来年に迫った市場再編について解説してきました。

2021年6月30日以降もプライム市場に残れるかわからないボーダーラインの企業の動きに注目しましょう。

※今回の記事は動画でもご覧になれます⬇︎